Focus sul Rating: Come si Differenzia dallo Scoring Creditizio

Su Rating e Scoring Creditizio c’è una grande confusione, purtroppo alimentata da una comunicazione piuttosto superficiale anche da parte di chi ha ufficialmente ricevuto dall’Esma (Autorità europea degli strumenti finanziari e dei mercati) la patente di Rating Agency.

Nonostante le tante e diverse interpretazioni di scoring e rating, diffuse da chi ne fa un uso pro domo propria, attribuendo a questi termini contenuti “tecnici” e scopi diversi, esiste una sola interpretazione corretta.

Chiamiamo Rating la probabilità statistica di un’impresa di incorrere nel default entro un anno, ossia la sua probabile incapacità di far fronte al rimborso dei debiti nel momento in cui essi scadono nell’arco di 12 mesi.

Per conseguenza, possiamo anche definire Rating la probabilità che – a un anno data – debba essere avviata una qualche procedura prevista dall’ordinamento giuridico, che consenta ai terzi il recupero totale o parziale del credito scaduto, o che permetta all’impresa di trovare soluzioni negoziali per non incorrere nel “fallimento” (termine abolito dal NCCII, com’è noto) e, possibilmente, proseguire la propria attività.

Tale probabilità di default è espressa in percentuale: è la percentuale che sta – dovrebbe stare – dietro ad ogni “classe di Rating”, qualunque sia la scala adottata.

In breve: se Standard & Poor’s attribuisse un Rating BB+ ad una certa azienda (o strumento finanziario, o Paese, e così via), non è tanto la “lettera” che conta quanto la percentuale di rischio di default che si cela dietro tale lettera.

E qui viene il punto: come può essere calcolata una percentuale probabilistica di default entro 12 mesi?

Semplice: applicando gli indicatori prescelti ad un campione rappresentativo di imprese, che comprenda sia imprese sane che imprese “fallite” e – con opportuni metodi statistici – calcolare quanto quegli indicatori sono capaci di rappresentare in modo “distinto” le caratteristiche delle imprese sane rispetto a quelle “fallite”.

Da questo lavoro statistico scaturisce anche la citata percentuale di probabilità che un’impresa del campione, ancora sana, possa finire col fallire entro un anno, in quanto i suoi indici hanno valori più o meno vicini o lontani rispetto ai valori che caratterizzano le imprese “fallite”. Tale percentuale è la probabilità di default, cioè il Rating.

Che poi per comodità queste probabilità siano rappresentate e raggruppate sotto lettere, o numeri, o simboli, che formano una scala decrescente di “bontà” dell’impresa, è soprattutto una convenzione rappresentativa.

Si capisce bene, quindi, che se gli indici prescelti da un analista per valutare un’azienda, non sono stati applicati ad un campione rappresentativo di imprese (come sopra descritto), non essendo possibile misurare in percentuale la probabilità di default che ne deriva, non esiste alcun Rating.

Al più, esiste uno Scoring creditizio: e cioè un punteggio che ogni analista può attribuire soggettivamente a tutti gli indici a seconda del loro valore assoluto, la cui somma di punteggi genera appunto uno scoring creditizio.

Tuttavia, a onor del vero, tutto ciò nulla ha a che vedere con il Rating.

Ma non è tutto. Quand’anche il sistema di indici (Scoring creditizio) sia stato applicato ad un campione di imprese e sia quindi stata calcolata la probabilità di default (Rating), come è possibile sapere se il sistema di indicatori adottato funzioni, e quindi quanto quel Rating sia affidabile e realmente predittivo?

Tradotto: un’azienda ha certi indici e il modello dice che ha una probabilità di default del 3%. Vale a dire che 3 aziende su 100 che hanno quegli stesso numeri è probabile che falliscano entro un anno. Domanda: quanto è affidabile questa probabilità? Ovvero: analizzando i numeri statistici del campione, è vero che 3 aziende su 100 che avevano quegli numeri sono poi “fallite” entro l’anno?

Ulteriori metodi statistici sono in grado di rispondere. Se il risultato è che le probabilità di default che scaturiscono dal sistema di indici applicato sono vere nel 50% dei casi, allora si capisce bene che quel modello di indici è sostanzialmente inutile, perché non ha alcuna capacità predittiva: ci azzecca una volta si e una no, cioè la massima incertezza statistica.

La capacità predittiva di un modello di Rating – anch’essa espressa in percentuale – è tanto più elevata quanto più le previsioni di default hanno trovato riscontro effettivo nell’analisi del campione di imprese analizzate.

Scoring Creditizio e Finti Rating: Navigare tra Verità e Falsità nel Panorama Finanziario

Da parte di chi fa Rating (o dice di farlo) è sintomo di serietà dare contezza di questa percentuale e dimostrazione di come sia stata calcolata, sia per comprovare il fatto che si sta effettivamente calcolando un Rating e non un semplice Scoring creditizio, sia per dar conto del grado di affidabilità rispetto alla previsione del default.

In ambito economico e finanziario, una formalizzazione della tassonomia di Rating, Scoring creditizio e del loro contenuto concreto, beneficerebbe di essere formalizzata e resa univoca proprio dalle cosiddette autorità competenti. In tal modo, sarebbero definite correttamente anche le produzioni dei soggetti che si occupano di attribuire scoring e/o rating alle imprese, alle istituzioni, o agli strumenti finanziari da loro emessi.

È infatti quanto meno singolare leggere su documenti e siti di soggetti economici, e persino di Agenzie di Rating, affermazioni come: “lo scoring si occupa del passato, mentre il rating si occupa del futuro”; oppure ancora: “lo scoring è basato su dati quantitativi mentre il rating contiene anche aspetti qualitativi dell’azienda”.

Lontano dal favorire una corretta comprensione del tema, affermazioni come queste creano una confusione che va a netto svantaggio di chi con il Rating si confronta davvero, nell’ambito della propria attività, e necessita di conoscerne le logiche in profondità. Perché oggigiorno sul mercato di Rating si può vivere o morire e spesso, quando lo si comprende, è già troppo tardi.

APPROFONDIMENTO

Il RATING GROSSI ha dimostrato una capacità predittiva pari al 91%, come attestato da uno studio dell’Università Cattolica del Sacro Cuore.

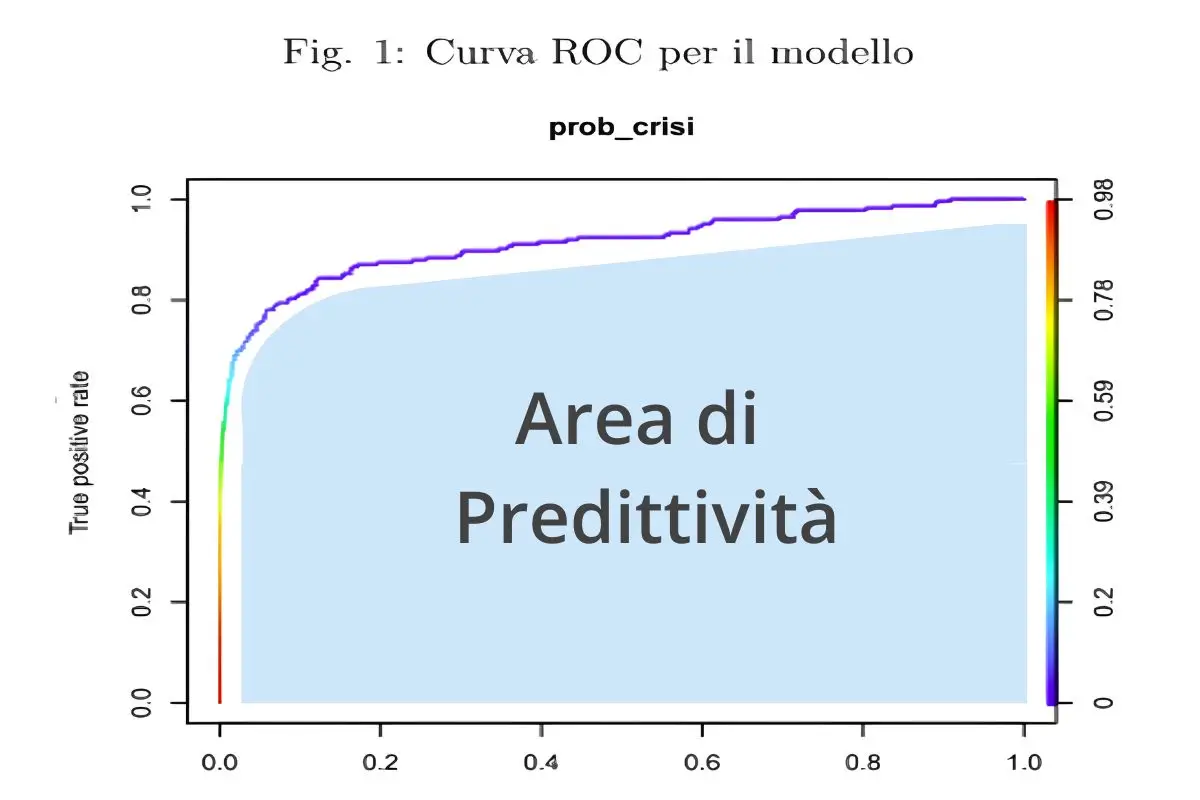

Il grafico nella figura (curva ROC) mostra graficamente al di sotto della curva il tasso di “veri positivi”, l’area di predittività pari al 91%, contrapposto al tasso di “falsi positivi” (sopra la curva), che definiscono l’area di incertezza nell’ordine del 9%.

Di base, un modello senza potere predittivo (parliamo di un modello predittivo nell’ordine del 50%, ovvero il massimo dell’incertezza statistica) presenta come curva ROC una retta a 45°. La predittività totale (ad oggi mai raggiunto da alcun modello di Rating) sarebbe raffigurata con una retta orizzontale con un’area sotto la curva pari al 100%.

Vuoi approfondire? Scarica in PDF il quaderno dell’Università Cattolica